INTRODUCCIÓN

«El mercado de valores es una gran distracción al invertir.» John C. Bogle

2021 fue nuestro mejor año en términos absolutos. Para el año 2021, las carteras gestionadas por nuestro Family Office han obtenido unos retornos por encima de la media. Que fueron desde una TIR mínima del 7,57% (<40% en acciones) a una máxima del 18,63% con una ponderación del 82% en acciones. Las diferencias en los resultados se deben a que ninguna cartera es igual, cada una atiende a la estrategia específica de cada uno de nuestros clientes, su timing, su tolerancia al riesgo, su hoja de ruta y su distribución de activos personal.

Tuvimos un año excelente. Más importante aún, nuestros resultados en los últimos años también han sido sólidos. Las posiciones principales en las carteras indexadas contribuyeron enormemente a los resultados del año pasado, al igual que gestores activos, que tienden a estar menos correlacionados con el mercado. Nuestros rendimientos no se generaron siguiendo a la multitud en acciones tecnológicas. Tampoco se generaron tomando riesgos excesivos, en mi opinión. No usamos apalancamiento, y aunque creo que una cantidad razonable de concentración (gestores) es buena, nuestra diversificación es muy amplia.

Por otro lado, como bien repito en casi todas nuestras cartas, nuestro enfoque de inversión a largo plazo implica que debemos esperar volatilidad en el camino. Hemos experimentado algunas caídas de más del -10% durante los últimos años, incluida la peor de ellas, en el primer trimestre de 2020 cuando llegó el Covid-19. La volatilidad es parte integral de un proceso de inversión. Dejarme deciros que, en el transcurso de una vida de inversión de varias décadas, deberíamos esperar numerosas caídas adicionales de doble dígito. Aceptamos estas desviaciones a la baja como parte de un camino de crecimiento de nuestro capital a largo plazo a tasas atractivas.

Este 2022 hará 10 años que comenzamos AG Family Office EAF, pero podríamos habernos dedicado a múltiples andaduras en aquel entonces.

Las preguntas típicas giraban en torno a qué objetivos de captación de clientes o capital tenía, cuánta gente iba a contratar, etc. Muchos me miraron con curiosidad cuando empezábamos de cero, sin contactos, sin objetivos comerciales y probablemente sin la capacidad de crear un gran despacho en un inicio.

Nuestro foco iba a estar en prestar un asesoramiento que fuese real y una alternativa a los servicios de las principales entidades bancarias. Nuestro objetivo era y es, construir unos vínculos extremadamente fuertes con nuestros inversores y amigos.

Iba a tomar su tiempo, pero eventualmente aquellos inversores que entendiesen nuestra misión de l/p y apreciasen nuestro trabajo, invertirían junto a nosotros siempre que transmitiésemos nuestros objetivos de manera efectiva y los cumpliésemos.

Nuestro despacho era y sigue siendo poco convencional, ya que el tamaño y la imagen o marca parecen ser el foco de atención de muchos asesores (bancarios o no). Es comprensible que muchos sientan la necesidad de contar con “expertos”, con una gran cantidad de personal y el respaldo de una gran arquitectura.

Para bien o para mal, ansío la simplicidad tanto en el diseño de nuestro despacho como en nuestro estilo de inversión. Este enfoque tiene pros y contras, por supuesto. Pero nos permite invertir juntos, sin la preocupación o distracción de unos objetivos comerciales (siempre presentes en las entidades hoy), un marketing constante o la obsesión por ver hacia donde gira el mercado a corto plazo. Las desventajas son que nos vemos más pequeños o menos “impresionantes” que otras entidades.

Al invertir, no se trata de hacerlo con el más grande y dominante, sino más bien buscando la mayor tasa de retorno con la menor cantidad de comisiones, riesgos y complejidad. Dedicar más recursos no garantiza mejores resultados en la inversión. Más bien, es más beneficioso hacer menos y tomar menos, pero mejores decisiones.

Invertimos basando nuestras decisiones en el coste de oportunidad que suponen nuestras alternativas y no tanto en las opiniones emocionales de otros. Para hacer esto de manera efectiva, se necesita un modelo de negocio que brinde libertad para implementar principios de inversión esenciales y fundamentales al asesorar capital. Eso significa, sin restricciones, neutralidad y unos inversores que estén dispuestos a invertir por más tiempo. Crecer metódicamente y poco a poco, dando tiempo a nuestros inversores para que nos conozcan ha creado un ambiente que es divertido de gestionar.

El viaje ha sido inmensamente gratificante ya que en los últimos 10 años he conocido a numerosas familias que han agregado mucho más valor a nuestra relación que capital invertido. Con los años, se han convertido en amigos y también, asesores. Agradezco su confianza. También, doy las gracias a mi mujer, Anna, por su dedicación todos estos años, sin ella, no podríamos haber llegado a ser lo que somos hoy.

Cómo fue el año.

En el segundo año de la «era COVID» el sentimiento de los inversores zigzagueó durante todo el año, favoreciendo alternativamente las acciones cíclicas frente a las acciones de crecimiento, las víctimas de la inflación frente a los beneficiarios de la inflación, las acciones de gran capitalización frente a las acciones de pequeña capitalización. Por lo tanto, diferentes «estilos» de inversión estuvieron de “moda” a un ritmo vertiginoso, y los inversores que piensan en el mañana “cercano” y que van saltando de un fondo de inversión a otro, como si fueran caballos en una pista de carreras probablemente acabaron agotados al final del año.

Durante el año, las empresas innovadoras que amenazaban desde 2020 con «perturbar» a la vieja guardia en una serie de industrias vieron como ya no capturaban la imaginación de los inversores. Con tipos de interés a cero, el valor del dinero en el tiempo ha sido muy bajo, y estos últimos tiempos, «10 pájaros volando» valían casi tanto como «pájaro en mano».

La disminución de los tipos de interés impulsó las valoraciones y la falta de alternativas aumentó drásticamente la disposición de las personas a proporcionar capital para un crecimiento no rentable. Por ejemplo, el fabricante de vehículos eléctricos Rivian salió a bolsa en el otoño de 2021 llegando a cotizar a un valor de mercado de 100 mil millones (USD) antes incluso de haber vendido un solo vehículo.

Todo empezó a cambiar ese mismo otoño, unas palabras más agresivas de los bancos centrales y fuertes datos de inflación, provocaron un desplome brusco en muchas compañías de alto crecimiento y sus respectivos sectores tecnológicos. Dichas caídas no afectaron de igual manera a las grandes empresas tecnológicas que componen los índices, ya que el mercado sí puede leer en ellas unos beneficios contables más tangibles.

Desde 2008 y especialmente desde el comienzo de la pandemia, los bancos centrales de todo el mundo han estado apoyando con estímulos sus economías. Los mercados tecnológicos y de criptomonedas han funcionado como enormes esponjas para esta liquidez. El principal temor ahora es hasta qué punto una subida de los tipos de interés, causadas por la presión de la inflación (demasiado dinero persiguiendo muy pocos bienes), van a hacer bajar las valoraciones de las empresas y especialmente de las empresas tecnológicas de «crecimiento» que están creciendo sin mostrar ganancias contables reales (aún).

Los números de inflación llegaron altos y los titulares en los medios también, “La Eurozona reporta su inflación más alta desde que inició registros”. Estamos a casi dos generaciones de cuando la inflación era “algo” que nos afectaba directamente, por lo que cualquier periodista que comenzara a finales de la década de los 80 no habría tenido mucho que decir sobre ella durante estos últimos 30 años, excepto que cada vez era más baja.

El covid-19 cambió todo eso, y para diciembre de 2021 la inflación en la Eurozona se situó en el 5,3%. Está claro, la inflación está en un nivel no visto por el 90% de los gestores de fondos de inversión, periodistas, asesores o economistas.

Mientras que billones de euros y dólares buscan una rentabilidad, tenemos que ver hasta qué punto la fuerza deflacionaria de la demografía y la tecnología, especialmente el hecho de que las personas puedan producir más productos mientras que las empresas pueden compensar el aumento de los salarios mediante la automatización de ciertas tareas, proporcionará un contrapeso masivo a las futuras presiones alcista en los precios.

No estamos ajustando las carteras hacia un escenario que haya inflación o que no haya. Estamos interesados en el resultado, por supuesto, pero no tenemos que reaccionar a los titulares. No pretendemos tampoco predecir si la inflación aumentará o será permanente, la certeza en la vida y en la inversión no existe, solo diversos grados de ignorancia. Este no es un problema para resolver, es simplemente cómo funciona el mundo.

El mundo es siempre un lugar incierto. Como lo expresó el exsecretario de Defensa Donald Rumsfeld, “hay muchas cosas que sabemos que sabemos, muchas cosas que sabemos que no sabemos y muchas cosas que no sabemos que no sabemos” (y es esta última categoría la que tiende a ser la más difícil).

Sin embargo, lo que es más importante, como dijo Mark Twain: “No es lo que no sabes lo que te mete en problemas. Es lo que sabes con certeza que simplemente no es así”. Sabemos que la economía, la política y la psicología son muy poco predecibles.

Avisos a la concentración en los índices.

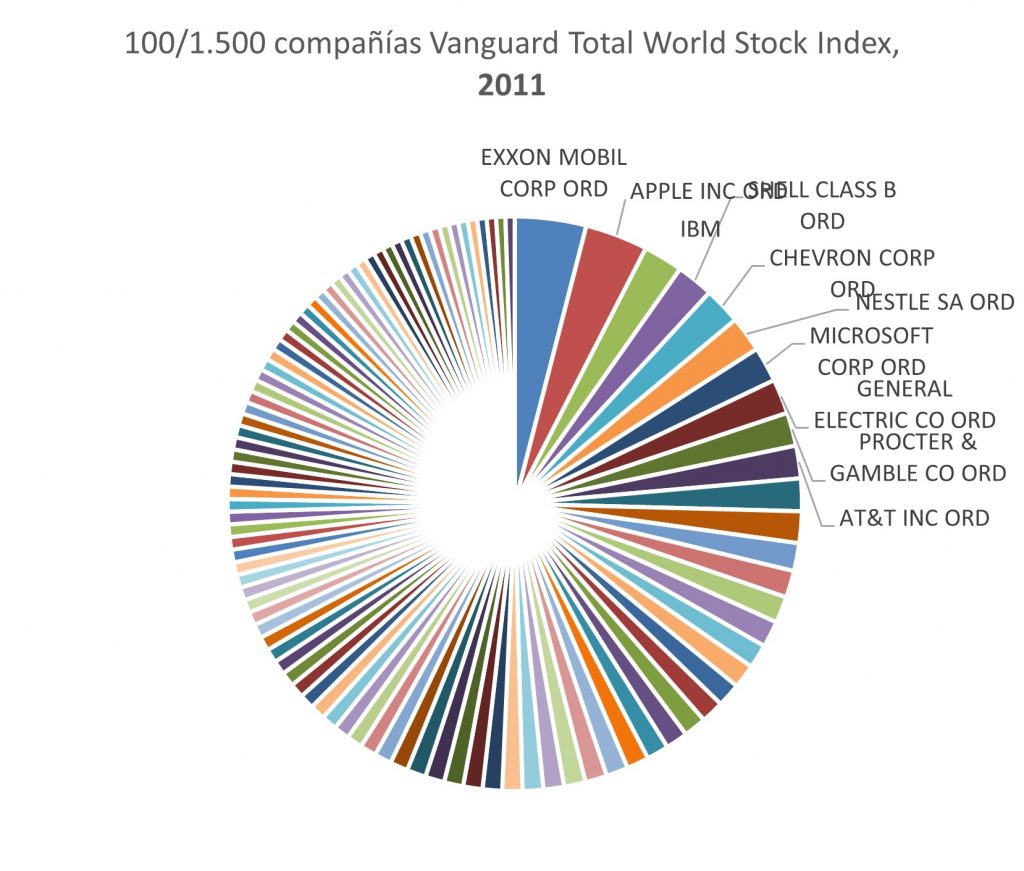

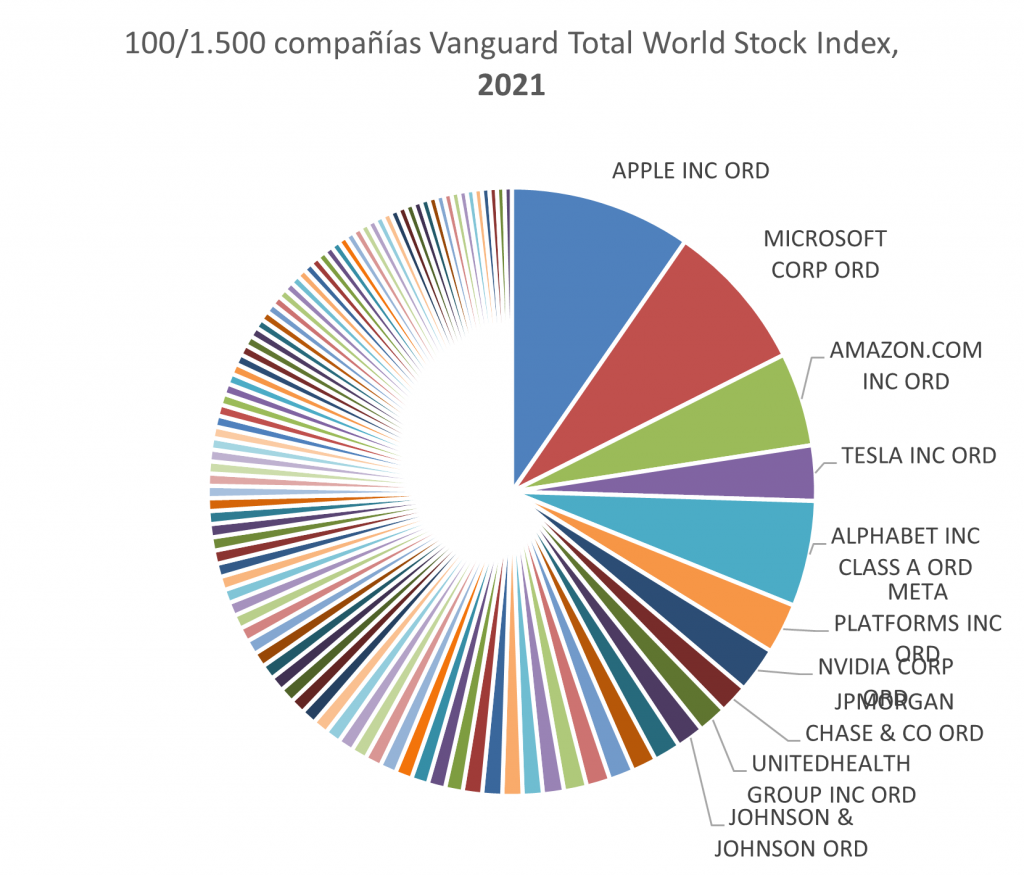

En el primero de los gráficos del índice MSCI World de diciembre de 2011, las primeras 10 compañías por tamaño, tenían el mismo valor agregado que las 291 más pequeñas del índice y representaban el 11,3% del valor en el índice.

Hoy (dic2021), las 10 compañías más grandes del MSCI World, tienen el mismo valor agregado que las 1.000 más pequeñas del índice y son ahora el 20% del valor en el índice.

Y, ¿dónde está la diversificación? Hay un par de implicaciones importantes en la concentración actual de algunos índices.

Uno, es el efecto de rebaño que se está produciendo en las compañías del Trillón de dólares (billones según nuestra métrica europea) y otras compañías de mega capitalización. La fuerte concentración de flujos hacia estas compañías roba el sentido de diversificación de los índices, lo cual era su fin original.

La diversificación, no solo es para reducir el riesgo de concentración, también proveía cierto grado de exposición positiva a un amplio abanico de compañías y sectores de la economía.

El problema aparece cuando “alguien” que ya posee más del 50% de todas las acciones de todas las empresas del S&P 500, y que cada día es el principal comprador de esas mismas acciones, no le importe cuál es el precio de lo que está comprando, lo único relevante será ejecutar las compras. Cuando un fondo indexado o ETF recibe entradas de dinero, el fondo esencialmente no tiene más remedio que invertir según marque la composición del índice en ese momento, sin ninguna consideración a aspectos fundamentales, de valoración o cualquier otra cosa.

Cuando demasiados inversores confían en estrategias pasivas, la eficiencia del mercado se resiente y surgen oportunidades para los gestores activos, que invierten de otra manera. En su nivel más básico, el propósito del mercado de valores es asignar capital de manera eficiente a las empresas que más lo merecen, es decir, aquellas que generan la mayor ganancia después de impuestos o el mayor retorno sobre el capital invertido. La inversión pasiva en índices interrumpe este proceso.

En lugar de asignar solo a empresas de “calidad”, los inversores están invirtiendo dinero en las mismas estrategias, y la mayor parte de ese dinero fluye hacia las acciones más grandes y populares ya que tienen las mayores ponderaciones en los índices. Dichos efectos deben tenerse en cuenta cuando construimos nuestras carteras de inversión.

Final

Desde hace más de 10 años estamos en un mercado alcista (renta variable), acompañado de las típicas e inevitables bajadas y correcciones. Llegará su fin, ya sea cuando las acciones se vuelvan demasiado caras en relación con los bonos o cuando los beneficios en las mismas compañías disminuyan, lo que no es el caso ahora. Nadie tiene un acceso privilegiado al futuro, es más útil tratar de entender lo que está pasando ahora y dejar de intentar predecir lo que va a pasar.

“Se ha perdido más dinero tratando de anticipar y protegerse de las correcciones que en ellas” -Peter Lynch

Ser accionistas del tejido empresarial global mediante la inversión diversificada en grandes compañías ha sido una alternativa acertada y prospera durante la pandemia. A los accionistas les irá bien con la misma certeza que su destino está ligado al rendimiento empresarial. Las empresas en las que invertimos han soportado mucho más: la Gran Depresión, la Segunda Guerra Mundial, la Gran Inflación de la década de los 70, el pinchazo de la burbuja de las puntocom y la Crisis crediticia del 2008. Probablemente sobrevivirán a lo que venga a continuación y nosotros también lo haremos, siempre que sigamos nuestros principios.

Aumentamos nuestra base de clientes en 2021 y esperamos hacer lo mismo en 2022. Sabemos que, para los inversores o las familias que acaban de llegar, el año anterior no es lo que importa. Necesitamos generar valor en los próximos años. Paso a paso, la clave para crear riqueza es el tiempo y un buen hábito de ahorro e inversión.

Estamos encantados de tener la cartera de clientes que tenemos y agradecemos la confianza que habéis depositado en nosotros.

Alexandre Garcia Pinard