«They say you never grow poor taking profits. No, you don’t. But neither do you grow rich taking a four-point profit in a bull market.» – Edwin Lefèvre, Reminiscences of a Stock Operator

«Dicen que nunca te empobreces tomando ganancias. No, no te empobreces. Pero tampoco te enriqueces tomando una ganancia de cuatro puntos en un mercado alcista.»

«It never was my thinking that made the big money for me. It always was my sitting. Got that? My sitting tight!» – Edwin Lefèvre, Reminiscences of a Stock Operator

«Nunca fue mi manera de pensar lo que me hizo ganar mucho dinero. Siempre fue mi paciencia. ¿Entiendes? ¡Mi paciencia!»

“The goal of investing is not to avoid risk – which is, in any case, impossible – but to get paid for taking it.” – Seth Klarman.

“El objetivo de invertir no es evitar el riesgo – lo cual, en cualquier caso, es imposible – sino ser recompensado por asumirlo.”

Introducción

Este último año y medio las inversiones en activos financiero están siguiendo una senda alcista y las carteras que asesoramos en el despacho se están beneficiando de ello. A pesar de un desafiante escenario geopolítico con dos guerras en curso y un gran y sostenido aumento de los tipos de interés, nuestras inversiones en activos de riesgo (acciones) siguen generando un crecimiento sostenido en ingresos y beneficios y eso se traduce en valor para sus accionistas. Este resultado no está garantizado todos los años, pero ciertamente las economías a nivel mundial y sus empresas han salido “espoleteadas”, económicamente hablando, después de la pandemia.

Aunque normalmente se necesitan alrededor de 8 años (de media) para experimentar un ciclo económico completo, en los últimos 4 años hemos vivido varios ciclos comprimidos. En 2020, sufrimos una depresión económica breve pero muy acentuada y la economía experimentó la mayor caída trimestral jamás registrada. Posteriormente, en 2021, vivimos una burbuja de enormes proporciones en las acciones de las empresas tecnológicas. En 2022, experimentamos la tasa de inflación más alta en 40 años, lo que llevó a los bancos centrales de todo el mundo a aumentar los tipos de interés al ritmo más rápido de la historia moderna. Y hoy estamos experimentando desinflación y estamos en las primeras etapas de un ciclo de recorte de tipos de interés. ¡Y todo esto, en los últimos 4 años!

Los mercados están en alza, pero “esto pasará”. Cuando el sentimiento de los inversores se vuelva negativo, habrá una fuerte tentación de cambiar de rumbo. Como saben nuestros clientes más antiguos, estos períodos de intensa incertidumbre son solo temporales. «Eso también pasará», este debe ser nuestro mantra tanto en los períodos de euforia como en los de pánico en los mercados financieros.

Venimos de uno de los mejores periodos en los últimos años, pero seguimos creyendo en el plan a largo plazo para las carteras que asesoramos de nuestros clientes, equilibrando el crecimiento y el entusiasmo con una ponderación prudente de la cartera a través de un proceso de diversificación personal y sensato.

Me gustaría aprovechar esta carta para agradecer a nuestros clientes la continua confianza en nuestro enfoque patrimonial. La inversión no es algo fácil pero la aplicación constante de unos pocos conceptos simples puede producir resultados extraordinarios a lo largo de nuestra vida como inversores.

Principios Generales

La única definición que lógicamente debería aplicar al dinero es, poder adquisitivo. Es decir, lo que puedes intercambiar por él: bienes o servicios. La cantidad exacta de monedas, o el tipo de moneda, es irrelevante. Lo que importa es el valor de lo que el dinero te puede permitir adquirir.

La medida del éxito de una inversión debería ser cómo incrementa tu poder adquisitivo. La estrategia de inversión a largo plazo que seguimos tiene como objetivo acumular poder adquisitivo en el tiempo. Con el tiempo, los propietarios de negocios (accionistas) obtienen rendimientos mucho mayores que los prestamistas de esos negocios (tenedores de bonos). La razón es simple: si los propietarios de negocios o acciones no pudieran ganar un rendimiento mayor a su coste de pedir dinero prestado, no lo pedirían prestado en primer lugar.

Esta lógica se traduce en la relación histórica entre los inversores en acciones y los tenedores de bonos. Descontando la inflación, los accionistas aumentaron sus rendimientos en casi un 6% de media, mientras que los tenedores de bonos obtuvieron solo un 2% durante el último siglo.

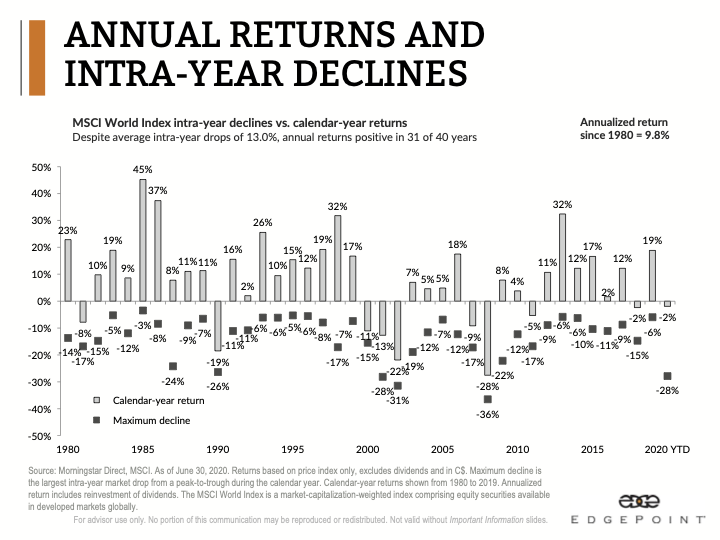

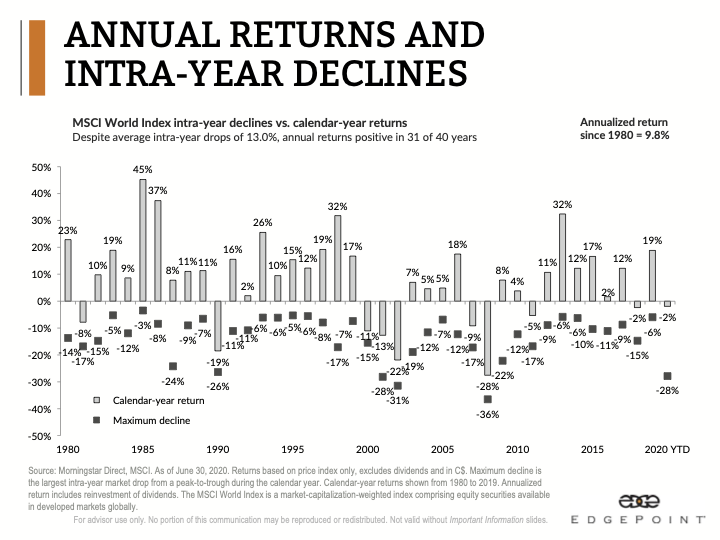

Esto sería una tarea sencilla si no fuera por un atributo evidente de ser propietario: la volatilidad. El precio que pagamos por los resultados superiores de las acciones es su aleatoriedad, pero siempre temporal, caída en valor. Desde 1980, el MSCI World Index (nuestro indicador para las empresas públicas globales) ha disminuido en promedio un 13% anual, cuando se observan los resultados interanuales. Interanual significa que medimos las caídas desde todos los puntos a lo largo del año. Sin embargo, al observar los resultados anuales completos en el mismo período de tiempo, vemos que 33 de los últimos 43 años son positivos. Esto se ilustra en el gráfico de Edgepoint a continuación.

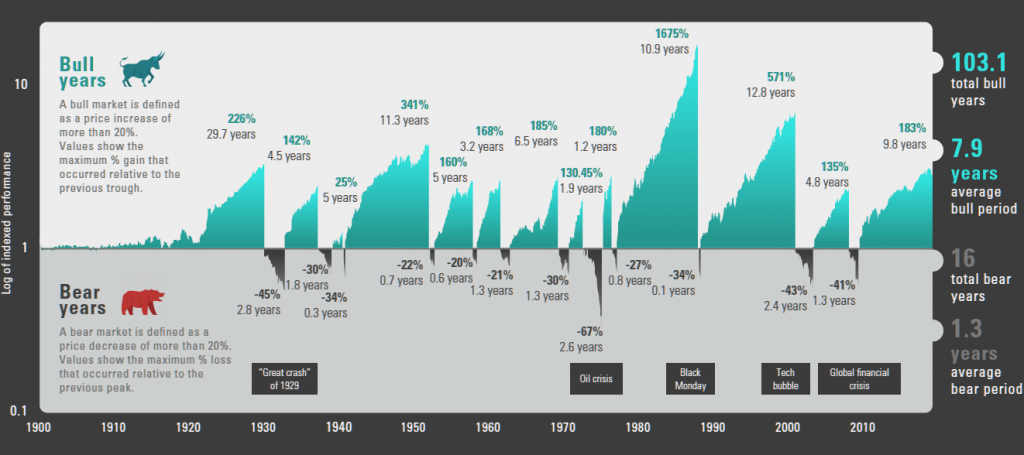

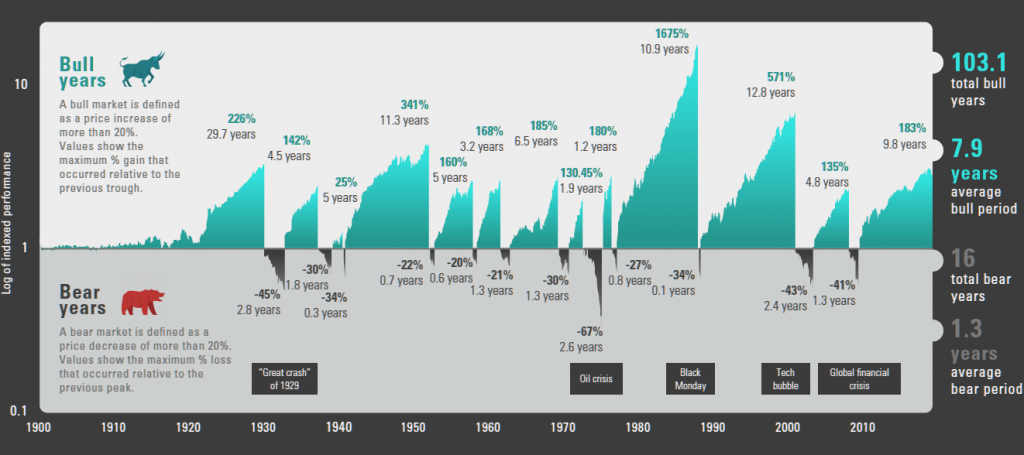

Este siguiente gráfico de 1st Financial Foundations muestra esta información de otra manera. Considera la profundidad y la duración de los mercados bajistas y alcistas en los mercados de acciones. Verás que hay una gran diferencia entre ambos. Los mercados bajistas no caen tanto como suben los mercados alcistas. Y tampoco duran tanto.

Durante los mercados bajistas, parece que no hay un final a la vista. Pero en algún momento, la luz rompe la oscuridad. Y durante las recuperaciones, siempre parece haber algo que podría descarrilar a los inversores. «Escalar un muro de preocupaciones» («Climbing a wall of worry») es como los inversores en acciones lo llaman, es una expresión en inglés que se utiliza en el ámbito de las inversiones para describir la tendencia del mercado de acciones a seguir subiendo a pesar de la presencia constante de preocupaciones y factores negativos que podrían desanimar a los inversores. La frase sugiere que, a pesar de los problemas económicos, políticos o sociales que podrían afectar negativamente al mercado, este tiende a superar esas preocupaciones y continuar su ascenso a largo plazo. Es un recordatorio de que las incertidumbres y los miedos son una parte inherente del proceso de inversión, pero que no necesariamente detienen el crecimiento del mercado.

No pretendemos poder predecir estos cambios en el sentimiento de los inversores. Pero sabemos lo vital que es recordar estas lecciones cuando el miedo o la euforia se convierte en el tema predominante del mercado.

Entonces, ¿qué es seguro?

La verdadera prueba de la seguridad a largo plazo de una inversión es su rendimiento por encima del aumento del coste de vida. Los ingresos crecientes se han generado más consistentemente, como ya he dicho, a través de la propiedad (ser accionista) en empresas.

Este 2024, se jubilan los ‘baby boomers’, que cumplen 65 y 66 años y con 21 millones de ocupados (contribuyentes) y algo más de 9 millones de pensionistas, el sistema de pensiones públicas en España (la parte exclusivamente contributiva) ya sufre un déficit real -gasto en pensiones contributivas menos los ingresos por cotizaciones sociales- que supera los 50.000 millones de euros.

Lo que no es seguro, es confiar en dicho sistema para mantener el ritmo frente al aumento del coste de vida. Y más aún, cuando se espera que el número de pensionistas aumente en seis millones (un 60% más) y los ocupados sigan siendo los mismos que hoy, según el escenario base de la Comisión Europea para España en 2050.

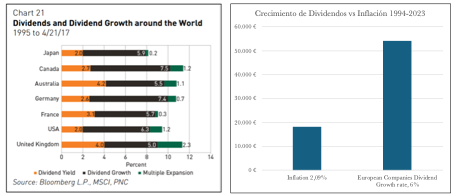

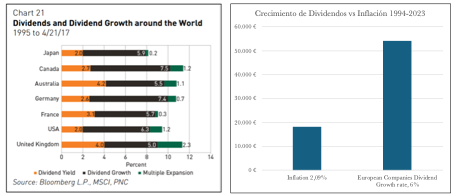

Si analizamos el coste de oportunidad de los últimos 30 años para las personas que ahora se están jubilando, podemos observar lo siguiente: Desde 1994, el dividendo en efectivo de las empresas europeas ha crecido aproximadamente tres veces más que la inflación promedia en la UE (que fue del 2,09% en los últimos 30 años). Además, el valor de estos dividendos ha aumentado en más de cinco veces.

Las carteras con una mayor exposición a acciones deberían ser aquellas orientadas a la jubilación, aquellas que tienen un objetivo de largo plazo y buscan maximizar la rentabilidad. La mayor fuente de generación de riqueza son las empresas, cotizadas o no cotizadas y el aumento del valor de dichas empresas a lo largo del tiempo proporciona a sus propietarios:

- Más margen para aumentar sus reembolsos durante la jubilación y

- La creación de riqueza que pueden dejar a las personas que aman.

Esta debería ser la premisa básica para una estrategia de inversión para la jubilación. Cuando se aplica de manera consistente a lo largo de la vida, los resultados son increíbles. Simple, pero no fácil.

Reflexiones sobre la volatilidad

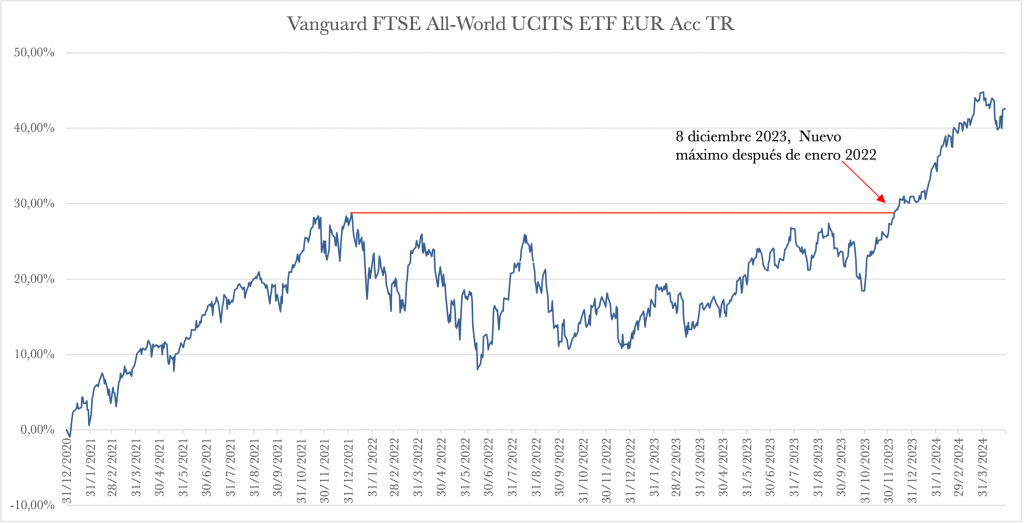

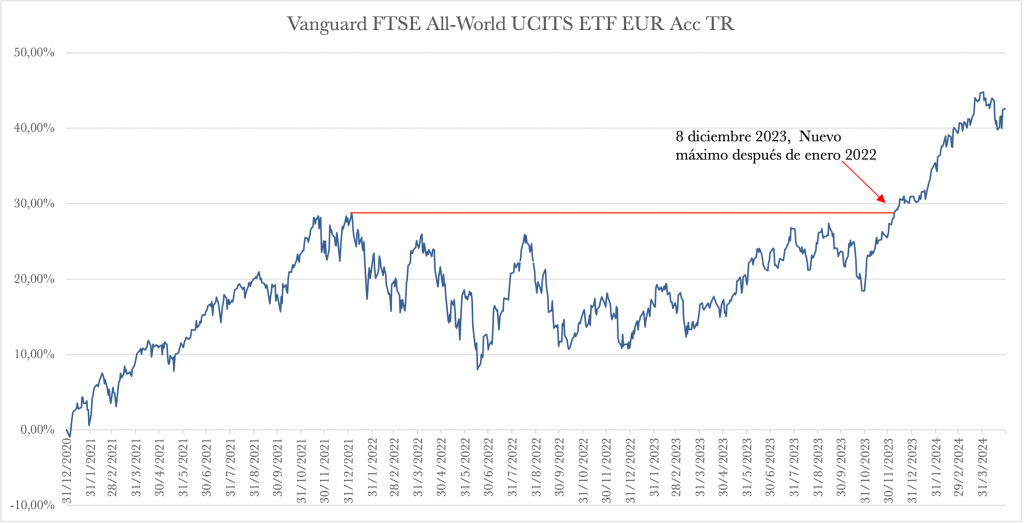

Los cambios de valoración en el mercado de acciones estos dos últimos años son un ejemplo para los inversores a largo plazo. En 2022, el MSCI World, el Índice Europeo (Stoxx 600) y el Nasdaq 100 (NDX) experimentaron descensos desde máximos hasta mínimos del 18%, 21% y 35%, respectivamente. Para finales de abril de 2024, los tres estaban en nuevos máximos históricos.

Las razones detrás de estos movimientos en la renta variable son irrelevantes para las valiosas lecciones que podemos extraer del reciente pasado. Hay casi tantas teorías explicativas sobre por qué ocurrió esto como comentaristas de mercado. Vale la pena señalar que, según mi conocimiento, no hubo adivino que predijera tanto la caída de 2022 como la recuperación de 2023.

Lo que debería importarnos más como inversores en empresas a largo plazo, centrados en objetivos y guiados por un plan, no es por qué ocurrieron estas fluctuaciones, sino que sencillamente ocurren.

Lo que sí es significativo es que hubiese un mercado bajista que duró la mayor parte de un año, seguido de una reversión completa de esas caídas al año siguiente. Aunque no tan rápido o tan perfectamente simétrico como la experiencia de 2022-23, así es esencialmente cómo funciona el mercado en su sentido más amplio. Entendiendo como mercado, el conjunto de las principales compañías cotizadas que representan la economía global.

Aunque los mercados pueden estar alcanzando nuevos máximos hoy, la pregunta predominante que se hacen muchos inversores es: «¿Cuándo se va a dar la vuelta el mercado hacia abajo?».

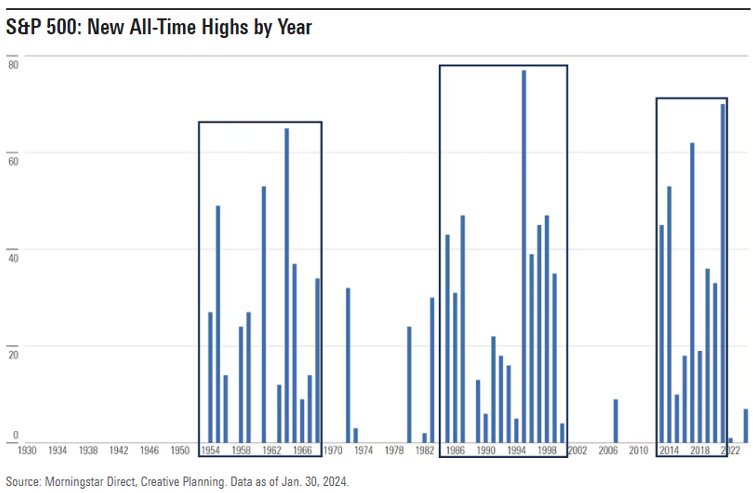

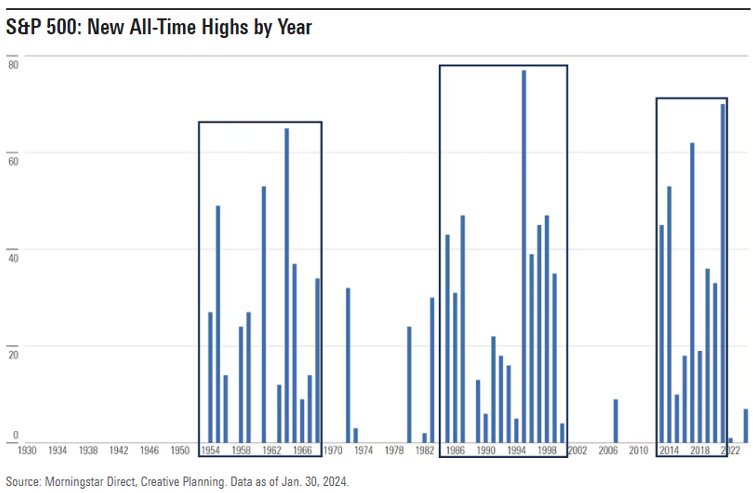

Es probable que sea un año volátil, pero quizás no en el sentido que muchos pensaríais. El hecho de que los mercados hayan alcanzado nuevos máximos este 2024 no significa que estemos ante una caída inminente. Históricamente, los nuevos máximos suelen ser seguidos por más nuevos máximos.

La naturaleza humana tiende a producir una mentalidad de rebaño en los mercados. Cuando los precios suben, los inversores son más propensos a seguir comprando. El gráfico a continuación muestra cómo los máximos históricos tienden a agruparse por años. En mi opinión, los nuevos máximos no tienen por qué presagiar correcciones.

En este caso utilizamos gráficos y datos del S&P500, índice de EEUU que engloba las 500 mayores compañías de ese país, porque es una muestra fiable de lo que suelen hacer otros mercados como los europeos, o asiáticos, pero de los que no tenemos datos históricos hasta mediados del siglo 20.

Esto no significa que no vayan a caer los mercados. Las correcciones son un fenómeno común en el mercado de valores. Inversores de corto plazo se centran ahora, en lo que los bancos centrales planean hacer para reducir los tipos de interés en 2024 y si una recesión se vislumbra en nuestro futuro. El resultado aquí es desconocido. No dedicaremos ningún esfuerzo a pronosticar estos eventos o su impacto. En cambio, nuestro enfoque sí estará centrado en invertir en empresas y bonos de una manera fundamental y diversificada que pueda prosperar a pesar de la multitud de escenarios económicos o inflacionistas que puedan darse.

He aprendido numerosas lecciones a lo largo de los años y la lección que sigue siendo la más importante, es que; la mejor estrategia en los mercados financieros es inútil si intentas predecir los movimientos del mercado. El peor error que cometen los inversores (particulares o profesionales) es intentar predecir la dirección del mercado a corto plazo (unos pocos años o meses).

Desde una perspectiva de inversor en acciones, nuestra misión en AG es ser propietarios a largo plazo de grandes empresas globales y mantenernos imperturbables ante las vicisitudes de la economía, la geopolítica y los mercados financieros.

Por supuesto, siempre una parte de nosotros querrá intentar predecir la dirección del mercado de acciones a pesar de todos los estudios que demuestran dicha nulidad. Dichas intenciones suelen ser loables (optimizar el rendimiento de su capital), pero siguen siendo artificiales. Esto se traduce en frases como «Encuentro el mercado caro y creo que deberíamos salir del mercado temporalmente» o la famosa frase: «No creo que sea un buen momento para invertir».

Las expresiones cambian, pero siempre inducen al mismo final; no invertir por miedo a eventos macroeconómicos y/o políticos (que sin duda son de naturaleza temporal).

Las noticias seguirán informando sobre los problemas del mundo, el déficit o la deuda de España. Ambos parecen insostenibles sin medidas de corrección. Lo mismo ocurre con la solvencia de la Seguridad Social y las pensiones. La crisis de deuda en los países de occidente continúa, y, por supuesto, estamos soportando unos tipos de interés del 4% que encarecen la financiación de hogares y empresas. Los mercados se enfrentarán a desafíos significativos en 2024, pero como lo hacen todos los años.

El ejemplo de McDonald’s en 1967

Hay una película fascinante sobre los inicios de una gran empresa llamada «The Founder», que cuenta la historia de Ray Kroc y los hermanos McDonald. Descubrimos, entre otras cosas, cómo Harry J. Sonneborn tuvo la idea genial de transformar el modelo de negocio de McDonald’s al agregar un componente inmobiliario corporativo. El Sr. Sonneborn ayudó así a Ray Kroc a armar una de las historias de crecimiento más espectaculares en la historia del capitalismo. El Sr. Sonneborn se convirtió en el primer presidente de McDonald’s en 1959.

Desafortunadamente, los dos hombres tuvieron un desacuerdo y el Sr. Sonneborn dejó la compañía en 1967. El Sr. Kroc creía que McDonald’s debería continuar con su agresiva expansión, mientras que el Sr. Sonneborn abogaba por la cautela, ya que creía que Estados Unidos caería en recesión el año siguiente y que la compañía debía suspender sus planes de crecimiento.

En los siguientes cinco años, las ventas de McDonald’s crecieron de $51 millones en 1967 a $385 millones en 1972 y las ganancias por acción aumentaron de $0.20 a $0.95. Para 1977, las ventas anuales de McDonald’s habían alcanzado $1.4 mil millones y los beneficios por acción eran 17 veces mayores que en 1967.

Final

El ajuste a un nuevo mundo con tipos de interés estructuralmente más altos probablemente no será fácil para los inversores y perfectamente podría estar acompañado de mucho ruido y volatilidad en los mercados financieros. Ciertamente, hemos visto evidencia de ello en los últimos dos años. Como aconsejaba Benjamin Graham (mentor de Warren buffet), “el mercado está ahí para servirte, no para guiarte”.

Los mercados financieros ofrecen al inversor disciplinado e inteligente la oportunidad de aprovechar a su favor, algunos momentos cuando estos se descontrolan. Eso requiere pensamiento independiente, un enfoque de largo plazo y, en nuestra humilde opinión, un enfoque empresarial.

No es una afirmación que pueda servir a los especuladores, más bien a los inversores. Un mundo donde el dinero ya no es relativamente “gratis” (¿tipos de interés a cero o negativos?), aporta cierta normalidad a la inversión. Los patrones o relaciones de riesgo y rentabilidad se reestablecen y las variables que movían antes el mercado se vuelven más fundamentales y objetivas.

Si el precio del dinero o los tipos de interés son la variable más importante en los mercados financieros, y de hecho hemos entrado en la cara opuesta de esa “infame” era tipos de interés a cero o negativos, las inversiones más tradicionales (acciones y bonos) deberían volver a servir a los intereses de los inversores más fundamentales.

Como siempre, agradecemos tus preguntas y comentarios. Espero poder hablar contigo pronto. Gracias nuevamente por la oportunidad de asesoraros a tí y a tu familia. Es un privilegio para nuestro equipo ser administradores de vuestra riqueza.

Alexandre García Pinard

agarcia@ageafi.com

Si crees que este artículo puede interesarle a otra persona, un amigo o un familiar, no dudes en enviárselo.